Qui peut me renseigner sur la loi Pinel ?

Si vous avez acquis un bien immobilier Pinel, vous aurez une question sur votre première déclaration de revenus. Lorsque vous remplissez le rabais Pinel dans la case du formulaire 2042 C, vous devez choisir entre un engagement de 6 ans ou de 9 ans. Une erreur à ce niveau est très préjudiciable à la rentabilité de votre investissement. Devrions-nous nous engager pour 6 ans ou 9 ans pour la loi Pinel ? Quelles sont les répercussions et comment cela devrait-il être indiqué dans la déclaration de revenus ?

Plan de l'article

- Pinel : l’engagement de 6 ou 9 ans reporté est reflété dans la déclaration de revenus.

- Pinel : vous devez vous engager à 6 ans et non 9 à partir de la première déclaration d’impôt !

- Comment prolonger la réduction Pinel après 6 ans et 9 ans ? Quelle boîte à remplir ?

- Comment prolonger la réduction Pinel de 9 à 12 ans avec la réduction du taux de 2% à 1% ?

Pinel : l’engagement de 6 ou 9 ans reporté est reflété dans la déclaration de revenus.

Pour mémoire, votre réduction d’impôt Pinel s’appliquera chaque année. En contrepartie, vous acceptez de louer la propriété sur une période donnée. L’avantage fiscal peut durer 6 ans, 9 ans ou 12 ans avec une réduction de 2 % par an pour les neuf premières années et 1 % au-delà. Le choix de la période d’engagement se fera au moment de la première déclaration de revenus. Vous devrez indiquer le prix de revient de votre investissement sur le formulaire 2042C en remplissant l’une des cases ci-dessous en fonction de la nature de votre investissement Pinel. Nous voyons en fait sur chaque ligne de 2042 RII la possibilité de mettre le prix de revient devant un engagement de 6 ans ou de 9 ans.

A lire aussi : Quelle SCPI choisir pour débuter en investissement immobilier : conseils et astuces

Au niveau du calcul, cela ne changera rien. Que vous mettiez votre prix d’achat dans la case 7QA, 7QW, 7QR… (6 ans) ou 7QB, 7QX, 7QS… (9 ans), un remise identique s’appliquera.

A voir aussi : Justification double résidence : comment faire valoir son statut fiscal ?

Exemple

M. Corrigetonimpôt a réalisé un investissement Pinel pour une propriété de 100 000 euros dans la métropole. Les dates le rendent affecté par les lignes 7QM et 7QN. Il ne sait pas quelle boîte à remplir. Soit elle indique 100 000 dans la case 7QM. Il aura alors une réduction de 2 % ou 2 000€ d’impôt moins. — Ou il indique 100 000 dans la case 7QN. Il aura alors une réduction de 2 % ou 2 000€ de réduction d’impôt.

Rien ne change dans l’avantage fiscal… cependant, je vous invite à être très attentif et à remplir LA bonne case. Ce choix de période est également fait (surtout !) sur la déclaration 2044EB que vous remplissez la première année Pinel.

Pinel : vous devez vous engager à 6 ans et non 9 à partir de la première déclaration d’impôt !

L’ impact provient de l’extension de la réduction Pinel à la fin de l’engagement. En effet, la réduction peut durer 6 ans ou 9 ans, voire 12 ans car il est prorogeable pour une période de trois ans. Nous pourrions donc penser que si nous nous engageons à 6 ans, nous ne pourrons prolonger que sur une seule période de 3 ans et être bloqués à 9 ans… eh bien non ! Le texte officiel en vigueur (BOFIP) que je vous joint à la fin de l’article stipule que « pour les investissements réalisés dans le cadre du régime Pinel, l’engagement initial de location peut être prorogé, selon le cas, pour une période de trois ans de location renouvelable une fois si elle était pour une période de six ans. et rsquo ; une période de trois ans s’il s’agissait d’un mandat de neuf ans. » En d’autres termes :

- si vous engagez 6 ans, vous aurez votre réduction d’impôt pour 6 ans et vous aurez la possibilité de la reporter pour une autre période de trois ans après la sixième année (c.-à-d. 9 ans de réduction) et une autre période de trois ans (c.-à-d. une réduction de 12 ans).

- si vous engagez 9 ans, vous aurez votre réduction d’impôt pour neuf ans et vous aurez la possibilité de le reporter une fois pour 3 ans de plus à la fin de la neuvième année. (c’est-à-dire 12 ans de réduction).

Le seul impact est que si vous cochez la case « 9 ans », vous commencez à un engagement de location plus long ! Impossible de vendre après 7 ou 8 ans. Donc vous avez compris, cocher 9 ans contre 6 ans ne change qu’une chose : nous ne sommes pas libres de faire ce que vous voulez avec votre bon Pinel après 6 ans ; vous devez attendre 9 ans ! Les conseils récurrents que je vous invite à suivre sont les suivants : laissez un engagement de 6 ans et cochez la case « 6 ans » dans les déclarations 2042C et 2044EB ! Au moins, vous pourrez choisir comment poursuivre votre opération dans 6 ans ; vous n’êtes pas bloqué 9 ans ! De nombreux investisseurs choisissent de se séparer de la propriété après 6 ans pour de multiples raisons. Même si vous pensez que vous le gardez déjà plus longtemps, laissez-vous le choix en commençant par un engagement minimal car cela ne coûte rien.

Comment prolonger la réduction Pinel après 6 ans et 9 ans ? Quelle boîte à remplir ?

Pour bénéficier de cette prolongation de la réduction d’impôt sur trois ans, rien n’est plus facile. À la fin de la sixième déclaration d’impôt (ou neuvième selon le cas), vous avez respecté votre engagement de location et pouvez empêcher le Pinel de disposer de la propriété comme vous le souhaitez. Vous pouvez également décider de continuer pendant 3 ans pour conserver votre réduction d’impôt. Afin de poursuivre l’engagement de location, les mesures suivantes doivent être prises :

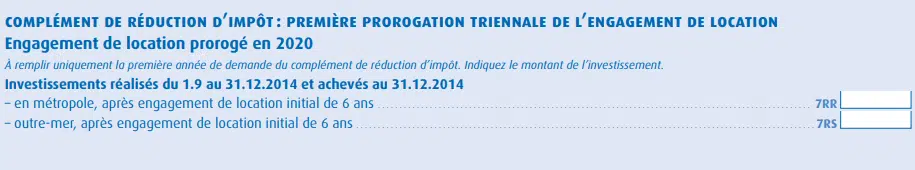

- remplir le cadre ci-dessous avec les cases 7RR et 7RS

- refaire un 2044EB.

Ces nouvelles cases apparaissent sur la déclaration de revenus 2021, qui est la première à décider de prolonger votre investissement de 3 ans (ceux qui ont investi en 2014). Ils sont situés sur le formulaire Cerfa 2042RICI ou sur la déclaration en ligne en cochant « Pinel » à l’étape 3.

Vous devez mettre le prix de revient dans cette case 7RR. Les autorités fiscales appliqueront les 2% de leur propre chef.

Exemple

M. Corrigetonimpot a déclaré son Pinel il y a 6 ans avec un prix de revient de 100 000€. Il a donc 2 000€ de moins d’impôt chaque année. En déclarant 2021, il remplira la case 7RR au lieu de la case habituelle indiquant « 100 000 » au lieu de « 2000 ».

Pour être parfaitement silencieux, je vous conseille également de remplir à nouveau le formulaire 2044 EB (disponible dans les formulaires d’accompagnement à l’étape 3). Vous devrez tout remplir à nouveau : loyers, type de propriété etc… mais vous verrez qu’à la fin vous avez une nouvelle ligne apparaît cette année indiquant que vous vous engagez à louer la propriété 3 ans de plus. Je ne peux que vous conseiller de suivre mon guide Pinel pour éviter toute erreur si vous ne l’avez pas encore fait.

Sachez que l’article 46AZA undecies du Code des impôts oblige les contribuables à fournir tous les documents qu’il a donnés avec la première déclaration 2044EB (copie du bail, l’ouverture du chantier, l’avis fiscal du locataire etc…) chaque fois qu’il prolonge la réduction d’impôt de 3 ans. Avec la déclaration d’impôt en ligne, il n’est déjà plus nécessaire (il est impossible) de fournir ces documents obligatoires lors de la première déclaration Pinel. Les autorités fiscales déclarent qu’elles doivent être maintenues disponibles lors de la rédaction des formulaires en ligne. De même, il n’est pas possible de les joindre en ligne après 6 ou 9 ans, je vous invite donc à simplement informer les autorités fiscales que vous poursuivez la réduction et que vous gardez les documents à sa disposition via le cadre « remarque » à la fin de la déclaration en ligne. Il sera alors nécessaire de continuer à louer la propriété et de respecter les conditions de Pinel pendant 3 ans.

Comment prolonger la réduction Pinel de 9 à 12 ans avec la réduction du taux de 2% à 1% ?

Si vous continuez à louer Pinel après 9 ans, votre réduction d’impôt passera de 2 % à 1 %. Une personne qui a acheté une propriété de 100 000€ n’aura plus 2 000€ de moins de taxes par an, mais 1 000€ sur les années 10, 11 et 12 ans. En ce qui concerne la déclaration d’impôt, il n’y a pas encore de cases simplement parce que personne n’est dans cette situation aujourd’hui. L’appareil Pinel n’a pas existé depuis assez longtemps. Ne vous inquiétez pas, l’année où les premiers contribuables seront concernés, le Trésor public adaptera le formulaire en conséquence. On ne sait pas encore comment, mais ce sera certainement une boîte supplémentaire pour Pinel après 9 ans qui conservera un avantage fiscal de seulement 1%.

Pour optimiser la rentabilité de votre propriété Pinel, l’important est de remplir correctement vos déclarations fiscales pour miner l’impôt ! Pour vous aider, j’ai créé ce livre qui vous accompagnera étape par étape et vous donnera tous les conseils fiscaux à savoir pour optimiser vos déclarations Pinel. Découvrez les bonnes questions à poser : devriez-vous incorporer des dépenses dans la réduction d’impôt ou les déduire du terrain ? comment puis-je corriger si j’ai oublié de déclarer le prêt dans l’année de la libération ? où trouver les cases sur la déclaration en ligne ect… ? Les réflexes à avoir à le temps de la déclaration d’impôt qui permettra plusieurs centaines d’euros d’économies.